2024-01-0510:05

来源: 冷冻食品网 发布者:编辑“世界上唯一不变的,就是变化本身。”

2023年,人们对于“变”的感受尤为深刻。

本以为摘下口罩,一切就能恢复如常,但疫情带来的改变已经渗透到生活的每一处。

之前为了网红品牌大排长队的年轻人,转身投入街边快餐的怀抱;曾经挤破头也要进大卖场的品牌,现在把货铺进了头部主播的直播间;鞋王卖起了预制菜,卖小面包的也想来速冻行业分一杯羹...

“变”充满危机,也蕴含“新”机。顺势而为,或许就能迎来转机。

冷食传媒 | 邱思思

1

市场之变:

“K型分化”的背后是消费者变了

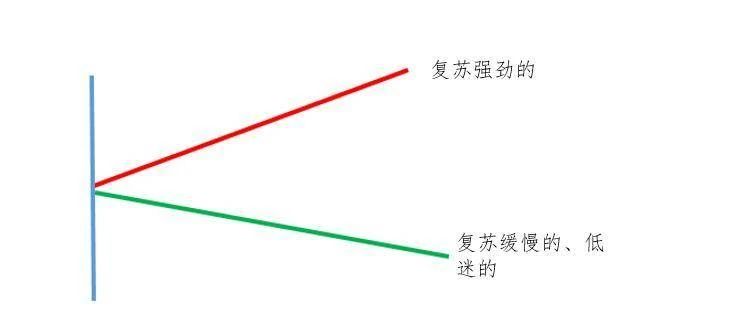

2023年,各类消费市场报告中出现最多的一个词就是“K型分化”:是指疫情后的消费市场像“K”的笔画一样,一笔向上一笔向下,出现两级分化的趋势。

△图片来源:网络

当然这个两级并不是单纯以价格来区分。《2023年中国餐饮消费趋势》报告中对“k型分化”做了具体的解释:主张高端、差异化与主打刚需、价低质优的企业有较大机会承接住时代的红利,他们就代表“K”向上延伸的笔画;而定位伪豪华与轻奢侈的企业则有可能被逼入恶性竞争的尴尬境地,属于“K”向下走远的笔画。

例如,去年年初火遍全网的淄博烧烤,从其反复强调的亮点:童叟无欺、货真价实量又足和“灵魂三件套”蛋白质与淀粉的结合来看,本质是价低质优,花一半的钱就能吃顿像样的烧烤,这才吸引全国各地消费者前去打卡。

△图片来源:网络

2023年受到资本格外追捧的中式汉堡,也是因为抓住了年轻人对西式快餐“高性价比”的需求,开启了疯狂扩店模式。窄门餐眼数据显示,塔斯汀客单价为19.18元,相比麦当劳客的27.88元和肯德基34.36元,便宜了不少。从扩张节奏来看,2023年麦当劳扩店数679家,肯德基新开门店1550家,而截至2023年11月28日,塔斯汀门店数从年初的超3000家扩展到了6217家,翻了一倍多。

最近大有席卷全行业之势的“硬折扣店”,更是最好的印证。资料显示,硬折扣的英文为Hard discount,翻译成汉语就是“坚决砍掉成本”,而这个砍掉成本不是以降低品质为代价,是要砍掉商品的品牌溢价、低效的供应链环节、非必要的经营成本,降价不降质,正好切中现下消费者的痛点。

△图片来源:网络

与之形成鲜明对比的是,曾经门前大排长龙的新中式烘焙店,如今很多不见了踪影。靠营销起家的虎头局·渣打饼行和墨茉点心局在过去一年都进行了战略收缩,陆续关闭多家门店;开业当天众星云集的烘焙品牌“牛角村”也被曝出经营异常,全国多家门店闭店或停止营业。褪去网红光环,这些品牌“虚高”的价格和产品同质化导致的低复购,很难支撑起商圈醒目位置的昂贵房租。

一句话总结,“虚荣消费的时代已经过去了,极致性价比才是当下消费者的追求”。

于是,拼“低价”成了贯穿2023年消费市场的主旋律。

瑞幸凭一己之力将咖啡的价格拉到了10元以下;面向白领消费群体的盒马推出“移山价”,打响与山姆的低价之战;淘宝、天猫、抖音、快手为了迎战双11,在低价上拼的你死我活;定位高端的良品铺子面对市场变化也不得不低头,开启了17年来首次大规模降价……

更麻烦的是,即便降价,效果似乎也不那么灵了。

一个最直观的数据,自2022年4月起,中国居民消费信心指数就出现滑坡,从113.2降至86.7。之后虽然在2023年2月份,短暂回弹至94.9,但随即再次下降,之后一直持续在90以下。

有专家分析,市场的“K型分化”其实是疫情后的一种疤痕效应,可能会导致消费者和企业永久地改变自己的行为模式:即假设一切回归正常,消费者未必愿意去大胆地花钱;企业未必愿意去正常地投资和生产;暂时关门的小微个体,未必能够重新开张。

不过,在冷食君看来倒也没有那么悲观。

消费者花钱更加理性是真,但依然还保留着感性的一面。拼手速都抢不到的演唱会门票、被特种兵式旅游挤爆的城市、上市即售罄的联名款“酱香拿铁”……都在证明消费者的钱包还大有潜力,就看能不能找到戳中他们的点。

2

渠道之变:

传统渠道商被“裁”,渠道碎片化加剧

市场环境变化带来的波动,任何一个行业都无法避免,即便是一直以来都相对稳定的速冻食品行业。

尤其是在渠道方面,传统商超的没落、餐饮端的复苏还有直播电商的冲击,都在提醒冻品企业是时候做出一些改变。

有不少企业就选择从最重要的经销商渠道开始入手。

去年冷食君在盘点冻品行业上市公司半年报时,曾特别关注过各企业经销商数量的变化,发现2023上半年除了安井经销商数量小幅增加之外,三全、惠发、千味央厨、海欣的经销商数量都在减少。

作为唯一一个数量还在增长的企业,安井表示经销商渠道作为安井营收的最主要来源,一直以来都是所有工作中的重中之重,2023上半年也不例外。报告中提到,公司采取“贴身支持”的政策,帮助经销商开拓C端超市、菜场等终端,协助开设线上直播间等新兴营商模式,不仅提升了经销商的盈利能力,还增加了粘性,形成良性循环。再加上积极推进渠道下沉的战略,所以这两年经销商的数量一直保持增长态势。

△图片来源:网络

另一个速冻行业龙头三全则选择了另一种策略。在2023半年报”经销商变动情况表“的原因一栏,三全明确写道是因为”渠道质量优化“而导致经销商数量减少。三全表示,为了加强对客户的服务质量,提升经销商盈利能力,公司通过优化经销商结构,推动经销商减量增质。

千味央厨经销商数量减少,主要是因为把重心转移到了大客户上,半年报中提到,鉴于餐饮头部品牌复苏较快,2023年上半年公司核心策略是积极加大研发力度和服务现有大客户,努力满足大客户的需求。在公司重点发力的预制菜领域,除了通过经销商渠道,专门为乡村宴席等场景打造预制菜肴类,另一个重点就是围绕核心大客户需求做定制化和个性化开发。

三全也在报告中表示,近年来,面对消费渠道和场景的不断变化,公司迅速做出反应,及时改变传统的以商超和大卖场为主的 TOC 渠道销售方式,增加向餐饮企业销售的 TOB 渠道,着力开发电商渠道以及农贸、生鲜连锁渠道。

当然,经销商数量的变动,除了企业渠道重心的调整,也有经销商自身的原因。经过疫情“洗礼”,一些实力不足的经销商因为承受不住压力而被淘汰。而一些大的经销商则通过转型来寻找新的出路,跨区域、平台化发展,从单一进货、卖货的“批发商”变为“平台商”。通过提升渠道控盘能力,不再过度依赖厂家,甚至推出自己的品牌和产品,进一步提高核心竞争力和抗风险能力。

此外,还有一些渠道也吸引了冻品企业的注意。

例如团餐渠道,在2023半年报中,安井就多次强调要把团餐渠道作为未来发力的重点。报告里提到,安井按照“渠道扫盲、终端为王”的营销渠道策略,将团餐渠道的开发建设作为2023年营销工作的重点。之所以这么做,一方面,随着餐饮业态发展,团餐细分渠道发展较快;另一方面,随着安井小厨等业务的开展,公司具备了更多适配团餐渠道的产品,进一步拓展团餐渠道的时机日益成熟。

△图片来源:公司半年报

电商渠道方面,除了日常在各大主播直播间里刷刷“存在感”,不少企业也开始在店播上狠下功夫。在去年天猫双11公布的数据中,特别提到店播已经成为新的增长引擎,其中有38个直播间成交额破亿,451个成交额破千万。

当然如果能够搭上大佬的顺风车,成为供应商也是个不错的选择。2023年年初东方甄选宣布自建供应链,大力发展自有品牌,就有不少企业跃跃欲试,寻求合作机会。

最近大火的折扣店也成了不少冻品企业积极开发的新渠道。

这几年折扣店爆火,最先跑出的是“零食折扣店”,可能很多人会觉得跟冻品没什么关系。确实,低温食品之前在零食量贩渠道卖的不多,但现下零食量贩的新店型基本都配备了冷柜,包括好特卖在内的折扣店里也能看到冷柜的身影。除了销售一些低温乳品、冰淇淋,还有速冻面点、预制菜、火锅料丸子等,为消费者提供更多消费场景解决方案。

有业内人士分析,“硬折扣”是把产品卖便宜了,而不是在卖便宜产品。放在一个长周期内,“硬折扣”其实在中国才算刚刚开始,很快会重塑未来5-10年的产销供应格局,也将是冻品行业一个重要的增量新渠道。

结语:

2023年各行各业讨论最多的一个话题就是“如何活下去”。

顺应改变,主动改变,或许就是唯一的解。

确实,变化总是会带来阵痛,但就像冷食君最近看到的一句很喜欢的话:时势多维艰,总有机遇在。纵有疾风起,人生不言弃。

2024年,看你的了。

2024年展会升级跨越,启航向新!冻立方·冷冻冷藏食品展分别在2024年5月18日-20日厦门国际会展中心和2024年8月8日-10日在郑州国际会展中心两地办展,双城联动,两展并进。全方位、深覆盖的为企业带来优质的参展体验!

2024冻立方冻立方食材展系列活动展位预定正在同步进行中!冷冻餐饮食材展已成为行业首发、思想首发的重要阵地!看趋势,招大商,寻商机就来冻立方冷冻餐饮食材展。黄金展位热销中,有兴趣的企业联系我们!

30000+

三万家冻品经销商5000+

五千家冻品上下游企业10亿+

交易额10亿