2020-03-0416:32

来源: 冷冻食品网 发布者:编辑3月2日,中国饭店协会研究院发布《新冠疫情下中国餐饮业发展现状与趋势报告》(下称《报告》)。

据《报告》,受疫情冲击,餐饮企业业超七成门店停摆,复市门店仅为一成左右,营业额整体同比下降超九成,现金回流艰难。

详情如何?我们一起来看看!

一

调查基本情况分析

(一)企业类型

本次调查的餐企中单店占比33%,连锁餐企占比67%,连锁门店的均值为68家,绝大部分连锁餐企的门店分布在33家至103家之间。如图1所示。

![1583397227954015.png ~PP9_%U7[){N5UNWGMA][JI.png](/uploadfile/2020/03/05/1583397227954015.png)

图1 调研餐企类型分布图

(二)企业规模

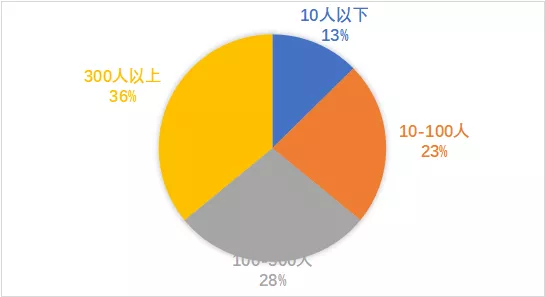

按企业人数进行划分,10人以下的餐企占比13%,10-100人的餐企占比23%,100-300人的餐企占比28%,300人以上的餐企占比36%。如图2所示。

图2 调研餐企人数规模分布图

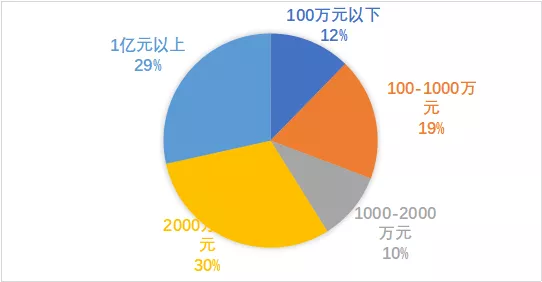

按营业额进行划分,100万以下餐企占比12%,100-1000万元餐企占比19%,1000-2000万元餐企占比10%,2000万至1亿元的餐企占比30%,1亿元以上的餐企占比29%。如图3所示。

图3 调研餐企营业分布图

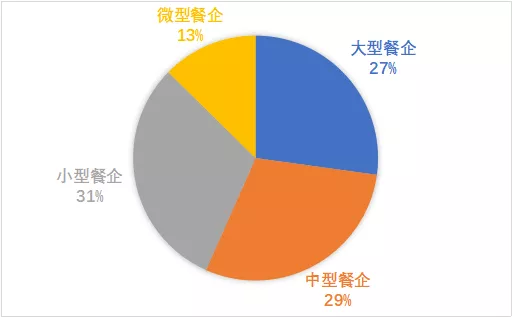

按照国家统计局大中小微企业划分标准,本次调研的大型餐企占比27%,中型餐企占比29%,小型餐企占比31%,微型企业占比31%。本次调查实现了大中小微餐企全覆盖,中小微企业占比71%,大中型企业占比56%,如图4所示。

图4 调研餐企规模分布图

(三)店面布局

店面主要分布在住宅小区和商业区周围,占比共计62%。其次是商业购物中心占比22%,旅游景点周边占比10%。其他当中包括:食堂、企业单位、学校、交通枢纽等店面分布。如图5所示。

![1583397305958203.png IN2NE89%]M67S~LPR22}32D.png](/uploadfile/2020/03/05/1583397305958203.png)

图5 调研餐企店面分布图

(四)业态分布

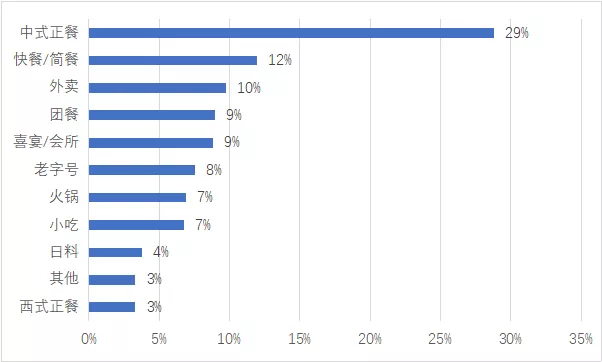

调查业态涉及中式正餐、快餐/简餐、外卖、团餐、喜宴/会所、老字号、火锅、小吃、日料、西式正餐等多个业态。其中,中式正餐占比最多达到20%。如图6所示。

图6 调研餐企业态分布图

二

疫情下餐饮行业生存现状分析

(一)行业遭受全方位各业态重创

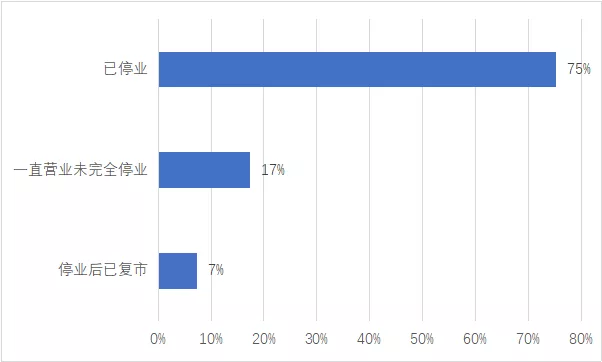

● 1.超七成门店停摆,复市餐企门店仅为一成左右。

疫情下,面对客源的骤降以及众多的限制性要求,许多餐企停业止损。单店餐企中一直营业未完全停业占比18%,已停业的餐企占比75%,复市企业占比7%,如图7所示。连锁餐企中一直营业未停业门店占比均值为26%,目前停业门店占比均值为73%,停业后已复市门店占比均值为12%。

图7 单店餐企营业状况分布图

● 2.营业额整体同比下降超九成,现金回流艰难。

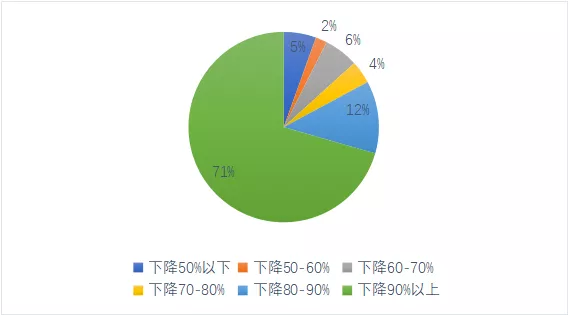

春节期间(农历大年三十-正月十五)营收同比减少80%以上的餐企占比88%。

![1583397359217307.png }0}}@EJB]0T5)O6C4G_B)@U.png](/uploadfile/2020/03/05/1583397359217307.png)

图8 春节期间营收同比变化分布图

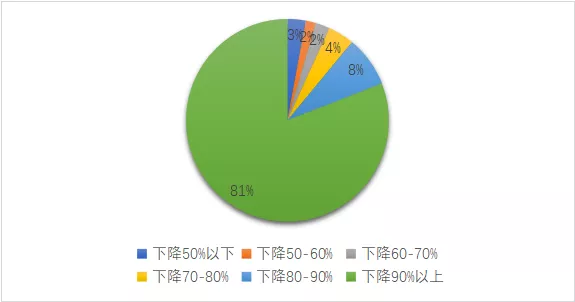

目前,所调研餐企每天营业额占去年同期的百分比均值为9%,65%的餐企营业额为去年同期的0.7%左右,25%的餐企营业额为去年同期的13%左右;营业额与去年同期相比下降90%以上的餐企占比71%,下降80%-90%的餐企占比12%。

图9 餐企营业额同比下降分布图

● 3.客流量同比下降超九成,客单价同比下降超六成,餐企开源路径不畅。

目前,客流与去年同期相比下降了91.52%。其中,同比下降60%以上的餐企占比95%,如图10所示。

图10 餐企客流同比下降分布图

目前,客单价与去年同期相比下降了62.96%。其中,下降60%以上的餐企占比70%,如图11所示。

![1583397445917391.png I_1CMQ`SCSGE8C%{H]}60CA.png](/uploadfile/2020/03/05/1583397445917391.png)

图11 餐企客单价同比变化分布图

● 4.餐企承受固定支出重压,亏损严重。

调查企业中,平均每日亏损金额为30.35万元,其中84.54%餐企日亏损金额在12.6万左右。原辅料的亏损较为严重,在所调研餐企中选择被迫将原辅料丢弃或者当做垃圾处理的企业比例为35%,其次是选择折价处理以及捐赠,如图12所示。

![1583397464146018.png Z]4%5E925BG`@}ASH~1QCE8.png](/uploadfile/2020/03/05/1583397464146018.png)

图12 原辅料处理途径分布图

(二)规模品牌餐企相较单店表现出较强的抗风险能力

从营业额上来看,单店餐企营业额下降90%以上的企业占比76.24%,连锁餐企营业额下降90%以上的企业占比67.79%。

从客单价上来看:

☉ 营业额1亿以上的餐企客单同比下降60%以上的企业占比57.95%;

☉ 营业额2000万-1亿的餐企客单同比下降60%以上的企业占比70.21%;

☉ 营业额小于2000万的餐企客单同比下降60%以上的企业占比77.17%;

☉ 单店餐企客单同比下降60%的企业占比为76.24%,连锁餐企客单同比下降60%的企业占比为66.35%。

调研中发现,单店客流同比下降79.21%,连锁客流同比下降81.73%。在客流同比下降幅度相当的情况下,连锁餐企营业额锐减的比例比单店低8.45个百分点;营业额1亿以上的餐企客单价大幅下降的比率比营业额2000万-1亿的餐企低12.26个百分点,比营业额小于2000万的餐企低18.29个百分点。可见,规模品牌餐企在疫情冲击下,具有更高的顾客黏度和相对较高的抗风险能力。

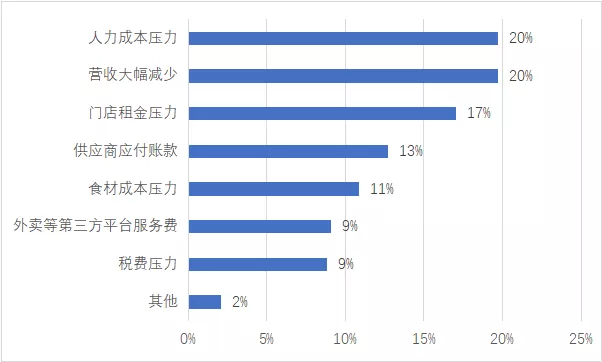

(三)人力成本是当前餐企面临最大困难

在餐企面临的最大困难中排名前三的分别是:人力成本压力、营收大幅减少、门店租金压力。如图13所示。中国饭店协会发布的《2019中国餐饮行业报告》显示,行业平均人力成本和租金成本占餐企营收32.67%,行业平均原材料成本占营收的41.31%。疫情下,餐饮企业损失了近9成的营业收入,同时承受着人力成本、房租等大量固定支出以及原辅料带来的巨大损失,因此现金流问题成为餐饮面临的最大问题。

图13 餐企面临最大困难分布图

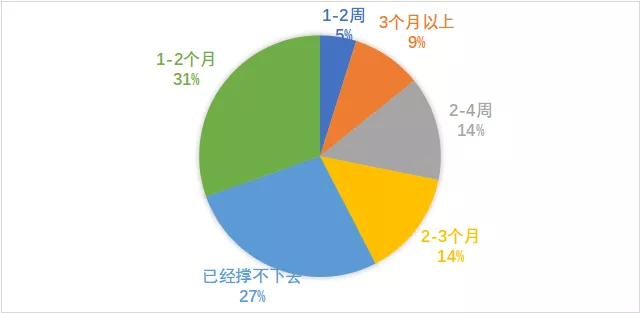

调研显示流动资金能够撑到3个月以上的餐企寥寥无几,仅占比9%;现金流能够支撑1-2个月的餐企占比31%,27%的餐企表示已经无法继续支撑,如图14所示。

图14 餐企现金流支撑分布图

(四)外卖成为餐企自救首选模式但仍是杯水车薪

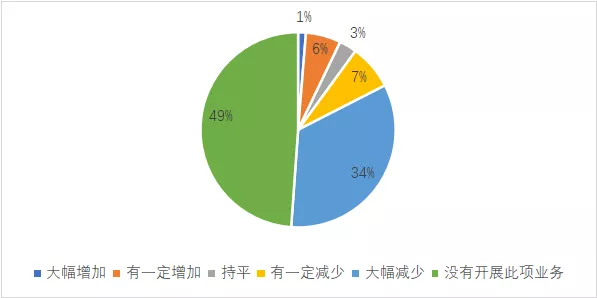

春节期间有49%的餐企并未开展外卖业务(如图15所示)。但是寒冬之下,餐企纷纷开启自救模式,目前外卖作为首选占比29%,其次是提供团餐预定业务占比20%,提供堂食占比17%,提供无接触点菜外带占比16%,提供食材代加工业务占比4%,如图16所示。外卖订单数同比增加的餐企占比11%。

图15 春节期间餐企外卖业务营收同比变化图

图16 餐企目前经营方式分布图

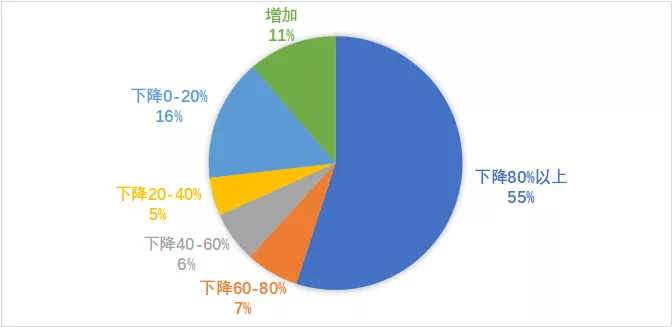

虽然外卖成为很多餐企首选的自救方式,但是就行业整体而言55%的餐企外卖订单数同比下降80%以上,同时对于很多餐企来说外卖对于餐企营收只是杯水车薪。

图17 餐企外卖订单数同比变动图

(五)餐企秉持社会责任感,力争稳岗稳员

疫情之下许多餐饮企业家表示积极响应国家稳岗稳员的号召,与企业员工共患难,争取做到不减岗、不减员或少减岗、少减员。

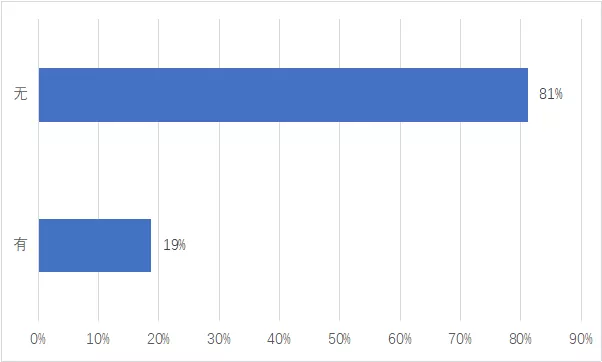

调查显示有81%的餐企表示目前没有减员计划,有19%的餐饮表示目前有减员计划,如图18所示。

图18 餐企减员计划分布图

三

餐饮企业复工复产评估

(一)连锁餐企以外卖为主要形式领头积极复工,但行业堂食复工率仍然较低

根据“分区分级,精准防控”的原则,餐饮企业按照外卖、团餐、堂食、包间等有序复工。一些低风险地区的餐饮堂食企业逐步在复工。

在调查中,大型连锁餐饮企业的复工率近60%,要远高于平均值。目前行业复工比率较低,复工比例在30%以下的占比93%,73%的餐企认为复工比例在10%以下。

![1583397620336204.png 90W4UR]TOTFWV%`0DI{$UZ2.png](/uploadfile/2020/03/05/1583397620336204.png)

图21 餐企复工比例分布图

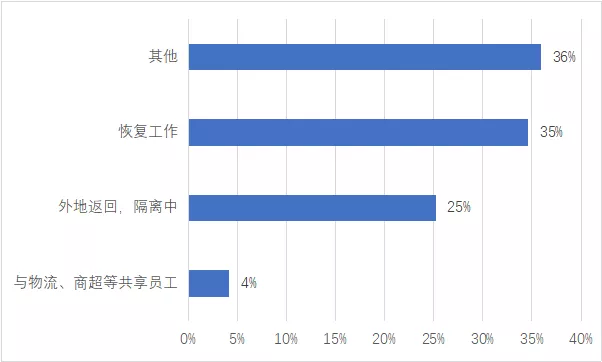

目前大多员工处于隔离、休息等待状态,复工的企业中复工员工仅占比35%,其中69%复工餐企中复工人员比例集中在15.72%左右,27%复工餐企中复工人员比例集中在61.44%左右。另有4%的餐企选择与物流商超共享员工,以缓解人力成本压力。

图22 餐企复工人员比例分布图

(二)大多餐企复工处于观望态度,政策、市场及安全责任成主要影响因素

大多餐企复市计划采取观望态度,近六成企业在计划复市时间上选择根据疫情发展和政府要求待定,选择在3月1日-10日复市的餐企占比22%。

![1583397652131656.png WDAC6{$PXC5]N[UD8O8[{Q5.png](/uploadfile/2020/03/05/1583397652131656.png)

图23 餐企选择复市时间分布图

在未复市的原因中,政策不允许位居榜首,占比25%。其次是认为消费市场尚未恢复占比20%,安全责任大占比19%,缺乏足够的防护物资占比12%,复市审批难占比8%,食材供应不足占比5%。

![1583397670275765.png 39@P]9{BU5RX7PPQW{15RFB.png](/uploadfile/2020/03/05/1583397670275765.png)

图24 未复市原因分布图

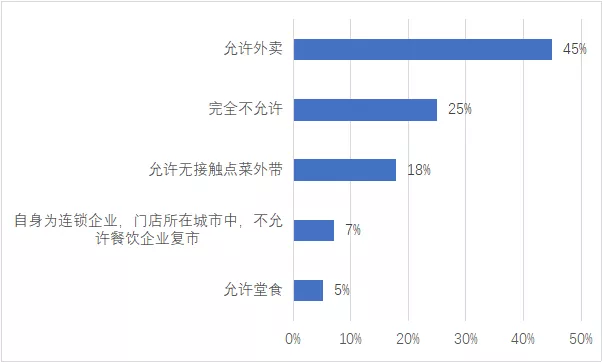

在复市政策上,目前有45%的餐企表示允许外卖业务,允许无接触点餐外带餐企占比18%,允许堂食的仅占5%,而认为完全不允许的占比25%,自身为连锁企业,门店所在城市中,不允许餐饮企业复市的占比7%。

图25 政策允许经营范围分布图

四

餐饮行业未来发展趋势研判

(一)多数餐企认为行业营收遭受重创,但疫后行业可迅速恢复

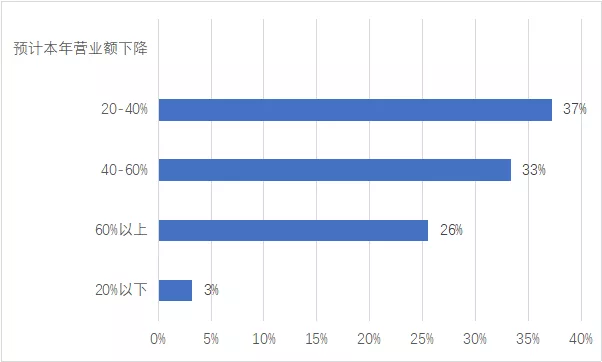

● 1.近六成餐企认为全年营业额将大幅下降40%。

大多数餐企认为全年营业额会发生腰斩,认为全年营业额将下降40%以上的占比59%,仅有3%的企业比较乐观,认为全年营业额下降20%以下。

图26 全年营业额预计下降比例图

● 2.近五成餐企认为疫后行业可较快恢复。

调研中有49%的餐企表示行业可在疫情结束后3个月恢复,有46%的餐企表示行业可在疫情结束后6个月恢复,仅有5%的餐企比较悲观,表示疫情结束后1年行业方可恢复。

图27 疫情结束后行业恢复能力预计图

● 3.五成餐企将维持现有门店数量,少数餐企将完全退出。

调研中有50%的餐企表示将维持现有门店数目,选择关闭20%以下门店的餐企占比19%,关闭20%-50%门店的餐企占比18%,关店50%以上门店的餐企占比30%。

![1583397743974012.png $JZYVJ_09SBR$)Q2L}(]O0A.png](/uploadfile/2020/03/05/1583397743974012.png)

图28 餐企门店数目预计变化图

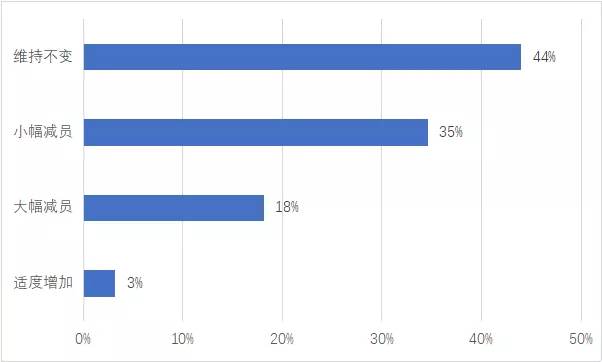

● 4.近八成餐企保持用工不变或有小幅减员。

调研中有44%的餐企表示将维持用工不变,没有减员计划,有35%的餐企表示将有小幅人员减少,其中表示加大幅度减少员工的餐企占比18%,其降幅均值为26%。

图29 餐企员工变动分布图

● 5.餐企采取三大策略展开自救积极复工。

目前,餐饮企业将积极争取国家政策支持、增加线上业务以及调整菜单作为前三大应对举措,其次是增加原材料半成品成品新零售、调整门店结构、调整人员结构、引入新的投资者、自建原辅料基地等。

(二)疫情导致餐饮行业损失惨重,但长期向好的趋势没有改变

在疫情影响下,中国餐饮行业受疫情影响的程度取决于疫情控制的时间点。如果疫情能够在3月份被控制住,餐饮行业全年损失将超过1.3万亿。从第二季度开始随着企业的积极自救和复工复产政策进一步落实,餐饮收入会出现小幅增加,但受到客流等相关因素影响,收入同比预计会减少40%左右,第二季度损失预计超过4000亿。第三季度后餐饮业开始逐渐进入反弹期后的恢复增长期,餐饮收入逐渐与去年持平;第四季度餐饮业进入补偿性消费增长期,餐饮收入同比会有大幅增加。

可见,疫情能否得到有效快速控制直接决定着餐饮行业受冲击程度。

(三)中央和各地方政府将不断加大政策的支持力度,进一步帮助餐饮企业渡过难关复工复产

目前,国务院出台了系列支持政策,国家发改委、商务部、财政部、人力资源社会保障部、科技部、国家税务局、国家市场监管总局等部门以及31个省自治区直辖市均出台了各项扶持政策。主要在减免租金、减免税收、延期缴纳税款、延迟缴纳社会保险、失业保险稳岗返还、提供各项金融支持等方面给予了政策支持。

此外,商务部正在研究疫情结束后振兴餐饮行业的计划,支持行业复工复产,满足居民健康生活消费需求。

(四)饮食健康将成为健康中国国家战略的重要内容,受到全社会的关注

疫情后绿色健康安全将成为餐饮消费主导。消费者将进一步实现从“买便宜”到“买信任”转变,商家信用成为消费关注重点,供应链可追溯将进一步得到强化,双筷、公筷等餐桌服务规范将进一步得到普及,行业将不断通过加强自身标准化建设和提高安全健康管理能力重塑消费信心。

(五)加速餐饮行业线上业务进程,开拓在线经济运营新模式

为应对疫情,各餐饮企业纷纷转战线上业务以自救。微信第三方服务提供商微盟宣布向全国餐饮企业免费开放微盟外卖小程序,并对接美团、大大、邻趣等第三方平台支持餐饮行业开展外卖以及电商零售业务。

疫情期间,盒马率先推出“共享员工”计划,随后京东、苏宁、生鲜传奇以及京客隆等零售商相继跟进。云海肴、西贝以及奈雪的茶等餐饮品牌纷纷加入计划中,这是实现灵活用工机制的一次重要实践,有助于探索变革行业用人机制。同时,餐饮行业在疫情期间不断探索发展线上外卖、自有平台打造、打造社区商超、推动半成品速食生产等新形式,进一步推进新餐饮与新零售融合发展。

2019年外卖市场收入占到餐饮市场收入的15%左右,疫情之后外卖市场将迎来更多机会,餐饮行业也将迎来新的全渠道营销时代。

(六)餐饮行业扩张步伐变缓,转型升级步伐加快

餐饮行业是高周转率行业,应收账款较少,经营活动收到的现金流与当期营业收入联系紧密,业内往往将经营现金不断投入到新店布局中,用规模和流量对冲人力和房租压力,留存现金流往往仅能维持1-2个月运营,在遇到突发事件时就会出现现金流短缺甚至断裂的风险。

疫情发生后包括西贝在内的众多大中型企业纷纷表示现金流无法撑过3个月,据此各地政府密集出台包括低成本贷款、贴息、应收账款融资、鼓励直接融资等多项金融扶持政策帮助餐饮企业缓解流动性压力。疫情之后餐饮企业将更加关注管理效率的提升和模式的转型,建立行业专项发展基金或成为行业可持续发展的一种保障。

(七)品牌优先理念将被更多消费者接受,品牌将引领餐饮新零售快速发展

疫情过后餐饮行业会出现报复性反弹,资金较为充裕、供应链系统完善、经营良好的品牌头部企业将迎来发展新机遇。2003年非典后电商经济迈入发展新时代,2020年的这次疫情后电商经济必将在各业态面临更多的市场精耕机遇。互联网与餐饮将进一步实现融合发展,用互联网的思维做餐饮,用餐饮的实践实现互联网价值,二者如何有机结合将成为未来餐饮电商经济发展重要一环。

未来将会有越来越多的餐饮美食包装成食品,在电商化道路上不断迈进,并且这种方式将从“零散化”向“常态化”发展,尤其是中华老字号餐饮新零售将迈入新时代。在这一进程中品牌将成为最大背书,为企业提供更多的信力支持,餐饮与电商的跨界人才也将成为决定企业核心竞争力的重要因素。

来源:中国饭店协会

30000+

三万家冻品经销商5000+

五千家冻品上下游企业10亿+

交易额10亿